据鑫链财经报道xinchaincaijing.com),1月8日至1月10日,以太价格下跌了10.2%,此后一直在1500美元附近波动。更重要的是,在更广泛的时间框架内,以太在12个月内下跌了52.5%,这部分解释了为什么以太在2月8日试图突破1,700美元失败后,衍生品指标有些中性。

ETH期货显示杠杆多头需求放缓

目前,投资者最大的担忧是美国证券交易委员会(SEC)对加密公司的诉讼和执法行动,其中包括北海巨妖对其“即服务”计划的破产,以及PayPal据称因监管问题暂停了其stablecoin项目。

Lido DAO的业务发展主管Jacob Blish表示,SEC对加密质押的打击预计将对去中心化金融(DeFi)产生意想不到的后果。Blish加入了越来越多的加密行业人士的行列,呼吁加密行业监管的透明度。

从好的方面来看,以太坊开发者在浙江测试网上宣布了上海升级的预发布。根据2月10日的一篇文章,这种转变是允许从验证者的质押头寸中提款所必需的。浙江测试网是模拟上海的三个测试网中的第一个,预计将于2023年3月上线,尽管具体日期尚未公布。

接下来,来看下以太衍生品数据,以了解1700美元的价格拒绝是否影响了加密投资者的情绪。

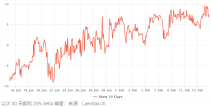

由于季度期货与现货市场的价格差异,散户通常会避开季度期货。专业交易者更喜欢这些工具,因为它们可以防止永久期货合约中融资利率的波动。在健康的市场中,三个月期货的年化溢价应该在4%至8%之间,以覆盖成本和相关风险。然而,当期货相对于常规现货市场折价交易时,这表明杠杆买家缺乏信心,这是一个看跌指标。

上图显示,衍生品交易商更加看跌,因为以太期货溢价跌破了4%的门槛。因此,看跌者可以庆祝该指标未能显示适度溢价,尽管2月8日ETH测试了1700美元。

缺乏对杠杆多头的需求不一定会转化为对不利价格行为的预期。因此,交易者应该分析以太的期权市场,以了解鲸鱼和做市商如何对未来价格变动的可能性进行定价。

一个关键的期权风险指标与悲观情绪交织在一起

当做市商和套利部门对上涨或下跌的保护要价过高时,25%的delta偏差是一个明显的信号。

在熊市中,期权投资者对价格下跌给出更高的赔率,导致偏斜指标升至10%以上。另一方面,看涨市场往往会将偏斜指标推低至-10%以下,这意味着看跌期权的需求减少。

2月14日,delta偏差接近10%的看跌水平,表明专业交易者有压力。这与1月下旬形成鲜明对比,当时25%的偏斜指数徘徊在2%附近,表明上行和下行风险相似。

结尾

最终,期权和期货市场都表明,专业交易者正在转向中性至看跌的情绪,在1,700美元的价格被拒绝后表现出适度的不安。因此,赔率有利于以太坊,因为敌对的监管环境往往会放大FUD的不利影响——无论它是否直接影响以太坊网络的采用和用例。

风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。