以太坊合并是行业最重要的事件之一,除了持仓ETH躺平外,还存在着超额投资的机会。

写在前面的话:

首先澄清,我已经有ETH相关的仓位了,所以存在屁股决定脑袋的可能:)请大家主要看我的分析逻辑,至于相关的投资建议,还是要自己多思考去得出结论 DYOR。

总体上,我觉得以太坊PoW转PoS的Merge是Bitcoin白皮书后,加密货币发展历程中非常重要,甚至是第二重要的事情。整个市场其实从去年8月以太坊EIP1559 燃烧机制实现后就开始预热转PoS的Merge事件,但一年过去似乎进展总是慢于大家预期,市场有蛮多FUD,而且赶上大熊市,ETH价格并没有太多受这个事件的影响。

在我的框架里,Merge是正向的“灰犀牛事件”:很重要,也被市场经常提起,但具体进展和中长期的影响市场参与者重视度不够,或者觉得这仅是一次性的事件,低估其从根本上改变了ETH的供需结构并带来资金的持续流入。合并前后ETH的相关资产因此可能有显著超额收益。

Merge完成的时间点是个重要变量。我作为一个非技术背景的投资人尝试从公开信息中抽丝剥茧得出有价值的信息。我的初步结论是将发生在9月底-10月底的这个时间窗口,供大家参考,也希望得到反馈。

最后是我从一个Tradi Fi投资人转型去研究Crypto的感悟:Crypto的研究要求全方位知识结构,难度很高,但行业里有充分的公开信息,从业者愿意分享。同时行业在范式转移的早期,深入挖掘有可能把握住超额收益机会,带来正反馈。在此与大家共勉同行,相信不管是行业里的BUIDLER OR HODLER, WAGMI:)

本文的主要分析框架:

1)以太坊的 Merge, What,Why & Wen?

2)Merge对ETH的影响

3)相关投资机会

4)风险:再次延期,合并出问题,宏观,监管

-

研究后的感悟和对以太坊文化的进一步理解

第一部分:

A)What’s Merge

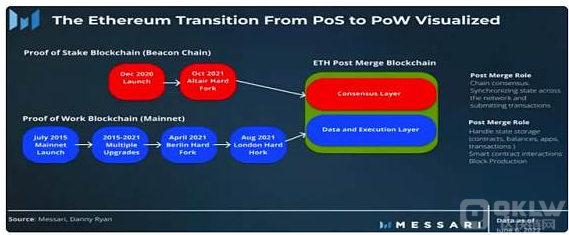

以太坊合并(The Merge)的是以太坊将采取PoS(权益证明)替代 PoW(工作量证明)的共识机制。PoW 和PoS 都是实现共识的不同手段。

PoS中参与者需要质押 32 ETH 来获得作为验证者(Validators) 的资格,并不需要大量的算力。验证者被随机选择去创建区块,并且负责检查和确认那些不是由他们创造的区块。验证者因提出新区块和证明他们已经看到的区块而获得奖励。如果你为恶意区块提供证明,你就会失去你质押的ETH。

之所以被称为“合并”,是因为ETH 将信标链(共识层CL)与现存的链(执行层EL)合并,并抛弃了执行层的 PoW部分。

B)Why Merge

引用V神的解释:POS 更节能,要维护的安全成本更低,更容易从攻击中恢复,更去中心。https://vitalik.ca/general/2020/11/06/pos2020_zhTW.html

此外解决合并这个技术问题后,可以更集中以太坊开发者的精力到扩容,分片,状态管理等长期重要的事情上。

质押与挖矿类似,但在许多方面有所不同。挖矿需要大量的前期支出,以强大的硬件和能源消耗的形式,从而产生规模经济,并促进中心化。挖矿也没有要求锁定资产作为抵押品,这限制了协议在受到攻击后惩罚坏人的能力。相比之下,向PoS权益证明的过渡将使以太坊更加安全和去中心化。网络参与的人越多,就越分散,越不容易受到攻击。

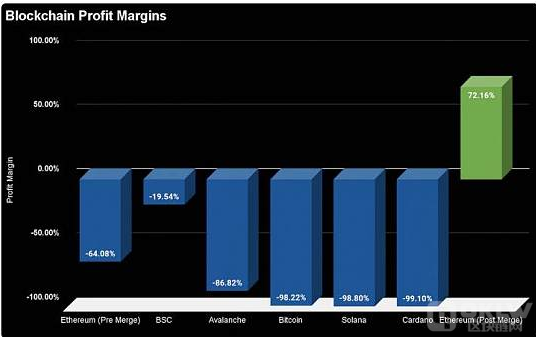

合并后,在同样成本下PoS可提供更高的安全性,换句话说就是在维护同样的安全性上POS付出的区块奖励更少。

C)Wen Merge

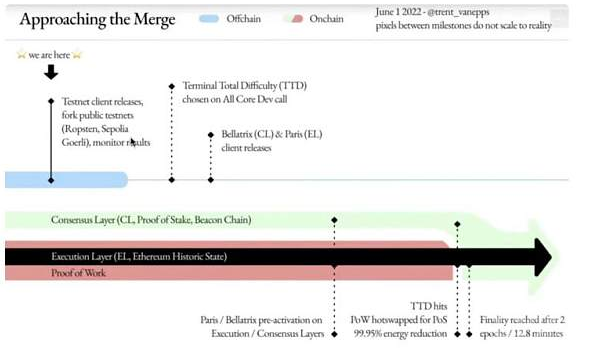

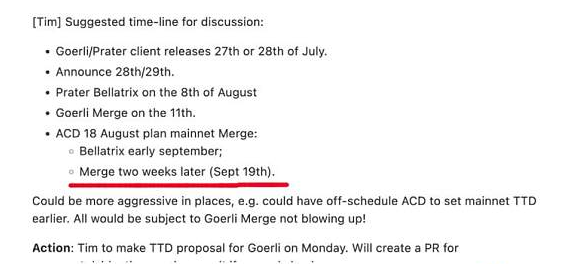

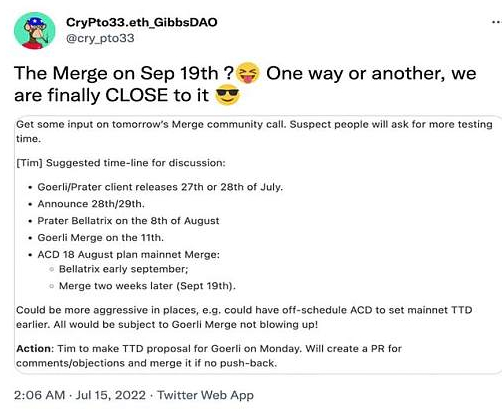

根据收集的公开信息,我认为9月底-10月底是最可能合并完成的时间窗口。在上周四(7/14) 晚Consensus-layer Call 91 #566上核心开发者第一次给出具体日期:预计9/19号 (当然要注意技术研发人员总是偏乐观,历史上的合并计划被拖延了好多次)

目前看测试网的Ropsten和Sepolia测试网的合并都已成功完成,只剩下Goerli作为主网推出前的最后一个测试网。下一次是Goerli testnet,预计7月底8月初开启。

之前6月中的难度炸弹生效期延期100天左右,到9月底,到时如果不成功合并,挖矿难度会大幅增加,出块时间会被大大拉长,带来安全性和用户体验问题。

以下就是我判断从现在到Merge实施前的一些重要节点,大家可根据此判断Merge的进展:

1)先是准备Goerli testnet Merge 并在8/11左右正式实施,2)之后准备Bellatrix的过程中,EF会提前发布Paris和Bellatrix客户端更新(估计8/18号左右,近期的ACD会在8/18号),同时沟通Bellatrix的具体升级时间(根据slot height of CL) (暗示9月初); 3)这段时间内,EF会通过Blog 公布最终正式的TTD(Teminal Total Difficulty);4)之后在Bellatrix 在CL硬分叉升级完成后(9月初),就等待EL上的矿工算力达到公布的TTD难度的阀值,随之EL上的Pairs硬分叉升级启动;Bellatrix和Paris升级在理想情况下中间只会等1-2周; 5)同时CL上的节点在等到TTD实现后开始处理EL上的交易打包,EL和CL链的合并正式开始。预估时间点在9月/19号。

以上分析有我的很多主观判断,真实的进展会有很多的不确定性。这里再次强调历史上的合并计划被拖延了好多次,不排除这次还会被延期:)但我相信随着多次测试成功和解决遗留的Bug,最终的合并离我们已经不远了。

合并总协调人 Tim Beiko强调,只有在测试过程中发生一系列超出想象的重大BUG,才会让合并延期到2023年。Merge的难度很大程度上(50%)是因为要Instantaneously,打比喻就像给高速飞行的飞机更换引擎。

第二部分:Merge对ETH的影响

1)供应端的影响:

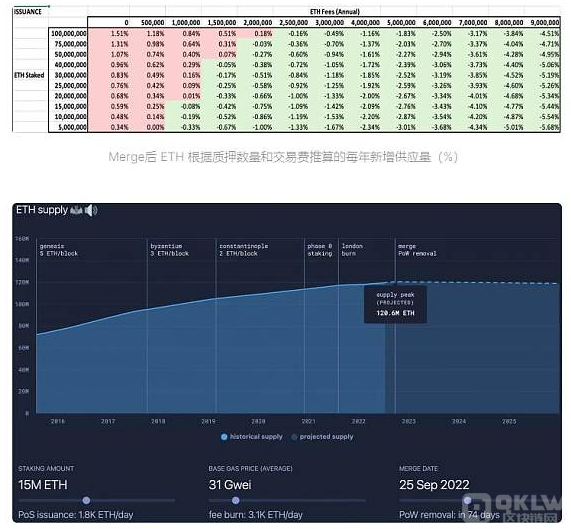

合并后ETH 新增供应量会下降 90%,就是行业里经常提到的相当于完成三次减半。再考虑到交易费用的燃烧机制(85%的手续费燃烧掉),合并后手续费燃烧掉的ETH有可能超过新增发的ETH,带来ETH的通缩。我们因此将看到Crypto历史上主流token最大的一次供应端再调整:

Merge前ETH供应增加14500 ETH/天,交易费燃烧 3000ETH/天,净增加11500 ETH/天。

Merge后ETH供应增加 1800 ETH/天,交易费燃烧 3000 ETH/天,净减少1200 ETH/天。

Merge后ETH新增供应量减少90%,在目前交易费燃烧水平下,ETH进入通缩(-0.35%)

-

需求端的影响:

Merge对ETH需求端的直接影响有限,因为合并只会对以太坊的网络吞吐量和Gas Fee产生轻微的影响,不会带来手续费燃烧量的大幅变化。但其间接影响依然会很明显,主要是通过合并后质押ETH内生的较高的质押收益率(Staking Yield)来吸引外部资金买入ETH。

合并后质押ETH内生的质押收益率(Staking Yield)可以被看作是Crypto里的**“无风险收益率”**,将是Defi的收益率之锚;Defi/NFT Lego将在之上建立更丰富的组合。

同时合并后的ETH将成为有稳定收益率的生息资产,可以被看作是crypto里最高质量的“永续债”,能产生稳定的未来现金流,因此能更好的被传统的投资机构用现金流折算法来估值,理解并配置。

强调下ETH的质押收益也和其他POS链一样是以链上原生的Token来支付的,并不是直接的法币现金流。但由于ETH在加密货币中的广泛应用,特别是在NFT领域已经被当作计价基础,所以ETH是具有一定的货币属性的,而且是可以被便捷的兑换成法币的。

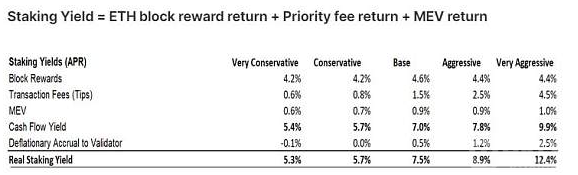

具体来看,质押收益率(Staking Yield)由三部分组成:

Staking Yield = ETH block reward return + Priority fee return + MEV return

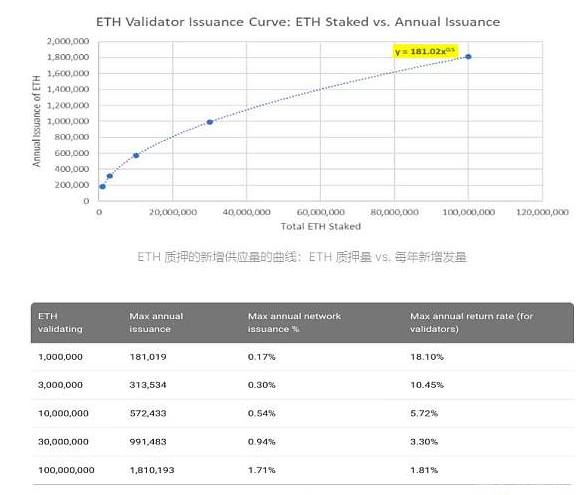

A)质押节点(Validators) 收到的新增的ETH区块奖励收益:按目前的增长速度,预计到Merge时有近1400万ETH质押,对应每年新增发的奖励在65万ETH,即增发的**收益率就在4.6%**左右。

B) 质押节点(Validators) 收到的交易小费(priority fees)

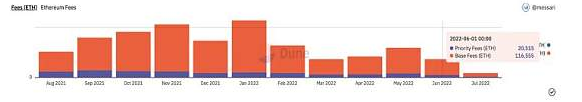

交易的小费(Proritiy fees)约占整体交易费总数的15%(另外85%被燃烧掉直接减少ETH供应),在目前的PoW机制下由矿工赚取。合并后小费将由PoS的质押节点赚取,增加节点的收益。这块的收益和以太坊网络的交易活跃度密切相关,去年底NFT最活跃时,网络整体的交易总费用可以达到1.4万ETH/天,而目前市场活动低迷期,交易费用下降到约4000ETH/天。

按目前的总交易费计算,归于质押节点(Validators) 的交易小费收益率约为1.5%。但记住这个收益率会和市场活跃度紧密相关,在牛市交易活跃时,交易小费会有大幅的提高。

C) 质押节点(Validators) 获取的MEV (Maximal Extractable Value) 收益

ETH在PoS机制下的MEV也将由质押节点(Validators)来获取。根据过去几个月的平均MEV值计算,归于Validators的收益率可以达到近1%。

D) 综上,收益质押收益率主要受2个因素影响:参与质押的ETH总数量和以太坊的交易费用水平(MEV也是和交易费用紧密相关的)。

此外考虑到以太坊的交易费燃烧机制会带来ETH供应量的减少,通缩因素也会提高质押节点的实际收益率(0.5%在我的模型下)。

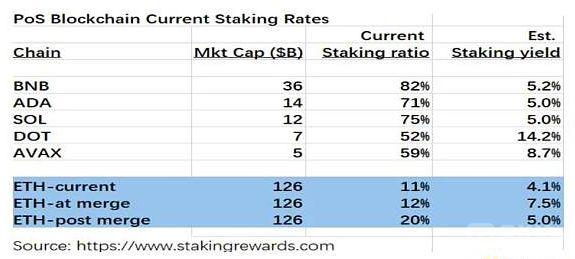

在下图我的模型中:合并后的质押节点的收益率(Staking Yield)可以达到年化7.5%,远高于目前4%的质押收益率。

这里按传统金融的估值方法,质押节点投入质押的投资按每年7.5%的回报可以在13年内收回全部成本。用股票做类比,就是质押的ETH所对应的市盈率(P/E)仅为13X,比S&P500长期的18X市盈率还要便宜。

而非质押的ETH无法获取以上的收益,必须在整个系统里捕获到更大的增长价值才能覆盖所放弃的机会成本。因此没有参与质押的ETH用户就会去考虑是否参与质押以获取较高的收益率。更多的ETH去参与质押,就会减少市场中的ETH供应量。

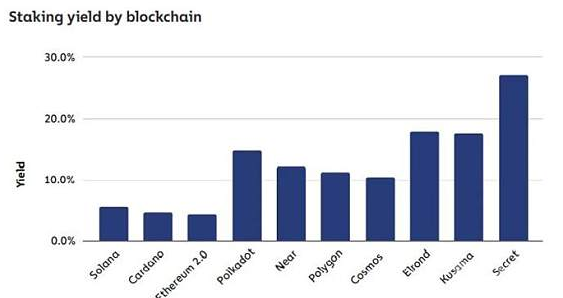

同时ETH的质押收益率相对于传统金融市场的基准利率越高,就越有可能吸引机构资金参与以太坊的生态,去追逐低风险的超额收益率(StakingYield 减去 USTreasury Yield)。

同样在Crypto世界里投资其他Token的资金也都会考虑合并后ETH的高质押收益,可以想象将会有相当体量的资金从其他公链的质押中迁移到风险收益比更有利的ETH质押中。

因此,合并后会有多重资金流入以太坊的生态去参与质押,提高对ETH的需求。长期看ETH的质押比率可能会从目前的10%提高到20-30%,而Staking Yield逐渐降低。

3)从资金流入的角度:

A)合并前,每天有11500左右ETH的供应量净增加(POW新增发14500ETH/天 - 燃烧交易费3000/天),按目前$1300的价格计算,要持续每天有1500万美金的资金承接才能使ETH维持价格不变,一个月就需要4.5亿美金,一年就是54亿美金。

合并后,每天的新增供应量将减少90%,按目前的交易费燃烧量,ETH的供应量每天要减少约1200ETH/天,按目前$1300的价格算,相当于每天都有150万美金的净“回购”,一个月就有0.45亿美金,一年5.4亿美金的“回购”。

当熊市结束市场重新恢复活力时,以太坊上活跃的应用生态将会消耗更多的手续费(去年底平均12000ETH/天),带来更强的“回购”支撑。

B)此外,合并前后新增加的供应量和实际在2级市场上交易的卖压是不一样的:POW矿工平均会卖出85%的ETH奖励去覆盖电费等开支;而POS的质押节点因为固定费用很低也基本没有什么变动成本,并且必须持有ETH才能参与接下来的质押,其卖出所得的ETH质押收益的动力就低很多(有研究称质押节点平均只会卖出10%-15%的质押收益)。因此Merge后,实际上在二级市场交易的ETH卖压可能会减少更多,达到95%以上。

C)同时有个有意思的观察是加密货币行业的前两大主流货币(BTC和ETH)在PoW机制下的结构性的新增供应的压力带来了行业的强周期性。

而从长远看,Merge后的ETH将经历行业历史上最大的一次供需结构调整,其新增供应大幅减少甚至通缩,带来资金持续性的流入ETH,而不仅仅是一次性的流入,所以说是正面“灰犀牛”事件。

这有可能改变ETH由供应端驱动的强周期性,需求端的影响变得更为重要,以太坊从而进化到由扩容驱动应用层面的繁荣而带来更多新增用户和区块空间需求的发展阶段。

而这次Merge很难被复制的原因:1)需要有从PoW转到PoS带来新增供应量的大幅减少,而其他的公链大量都已经是PoS共识机制,不会再经历这样的供应端改变;同时2)公链有大量的交易费用被燃烧(以太坊的费用是其他公链的5-10倍以上),两者的叠加才能带来供需结构的巨大变化。

D)最后再看看哪类增量资金会在合并后买入ETH?

综上分析,我认为增量资金会来自于 -- a) 加密货币圈里在其他公链里质押的资金,b) 一部分持有BTC的资金换到ETH,c) 追求稳定收益率的传统金融机构。

4)Merge的其他影响

-

Merge后质押的ETH短期无法取出,要至少半年后的上海升级后才可以实现(但交易小费和MEV收入可以提取)

-

对Gas Fee 影响很小;费用的减少需要使用2层网络(比如Roll up)

-

客户端更加去中心化

-

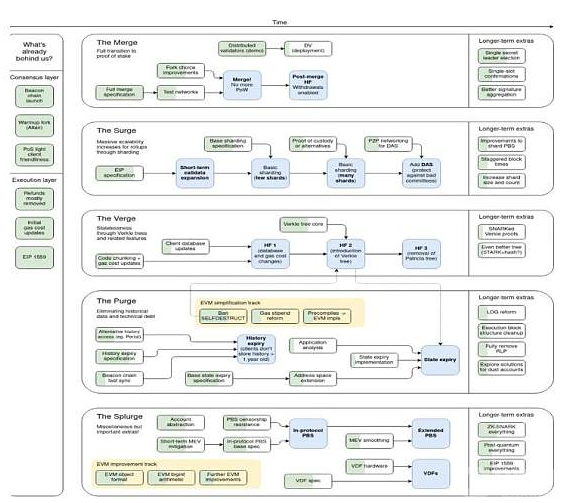

合并后,核心开发者才可以把精力用到其他重要的开发建设中,比如扩容,分片等等 (V神给出过以太坊未来的发展路线展望,见下图)

第三部分:相关投资机会

A) 最简单买入持有ETH 睡大觉

B) 买入流动性质押池的代币,比如Lido (LDO):Merge后,Lido在基本面上有巨大变化,协议收入上有3重利好 -- ETH质押参与率提高,质押收益率提高,以及ETH价格上涨。与此同时费用端大幅减少,因为现在是国库提供LDO代币去作为Curve Steth-Eth 池的LP激励, Merge之后stETH可以直接换成ETH,就不需要在Curve池用LDO激励了。

C) Long ETH Short Alt L1 tokens -- 规避宏观风险去赚取纯ETH Merge事件的超额收益

D) 小金额买入年底前到期的ETH Call options 或者 Call spread (执行价和到期日根据对Merge 发生的时期和影响力自行判断);注意这个就是类似买彩票博取非对称收益,所以投入的金额一定要控制

E) 买入stETH,赚取相对于ETH的折价,合并后上海升级后折价会逐渐消失

第四部分:相关风险:

A)Delay风险:节点和参与者之间缺乏沟通;用户使用错误,客户端出问题,应用和服务商出问题

B)合并技术风险和被攻击风险 -- 比如合并出大问题要硬分叉让网络回滚到合并前,那就出大问题了。

C)越来越多人通过流动性质押池来质押,导致中心化的风险

D) 合并后缺乏对ETH整体架构和运营了解的程序员,因为之前都是专注在CL或者EL上

E) 监管风险和宏观风险

第五部分:对以太坊文化的进一步理解和其他心得

通过对Merge的研究(看KOL和核心开发者的推特,bankless 视频,相关分析报告,听/看以太坊开发者大会的视频和纪要,去逛基金会对网站)对以太坊的生态有了更深的理解:特别是其对去中心化的坚持,社区的多样性以及对行业长远发展的深度思考。

Crypto 行业还在早期,还有很多的信息不对称,我们普通人只要愿意多研究深挖,就能在其中找到被大部分市场参与者忽略的信息,也就能找到产生超额收益的机会。比如我去Youtube听上周四晚的Consensus-layer Call大会并在会后第一时间找纪要,就很快发现他们第一次提到Merge可能的时间点:9/19日

风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。